Uma pesquisa realizada pelo Serviço de Proteção ao Crédito (SPC Brasil) e pela Confederação Nacional de Dirigentes Lojistas (CNDL), em todo o país, revelou que 10% dos brasileiros fizeram algum tipo de financiamento nos últimos 12 meses. Apesar do alto índice de pessoas entrevistadas que afirmaram não ter feito nenhum tipo de financiamento no período de um ano (87%), um dado chama a atenção: 20% dos que recorreram a linhas de crédito estão com parcelas atrasadas.

Questionados sobre o motivo de fazerem um financiamento, 41,7% dos entrevistados relataram que precisaram suprir alguma necessidade ou imprevisto, enquanto 35,1% queriam realizar um sonho de consumo.

A necessidade fez a aposentada Gessi Andrade procurar um banco para financiar seu tratamento de saúde. “Estava ficando cega dos dois olhos. O tratamento ficava muito caro e o SUS (Sistema Único de Saúde) não cobria, além da demora. Eu não podia esperar”, relata.

Com o desconto do empréstimo feito direto na folha de pagamento do Instituto Nacional do Seguro Social (INSS), ela não teve sustos. “Procurei o banco com os juros mais em conta e também com referências de conhecidos. Me explicaram todo o procedimento, com paciência, por isso, senti confiança”.

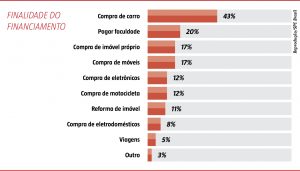

Dentre as realizações de sonhos, 43% usaram a modalidade de crédito para a compra do carro novo, 20% para bancar a faculdade e 17% para realizar o sonho da casa própria. Entre outras razões mencionadas, destacam-se a compra de móveis (17%), eletrônicos (12%), motocicleta (12%) e reforma do imóvel (11%).

“Muitos brasileiros desejam comprar um carro zero, a casa própria ou fazer um curso superior, mas não têm condições financeiras para pagar à vista. E o financiamento viabiliza a concretização do sonho. Sem ele, a maioria das pessoas não conseguiria adquirir bens de alto valor. Apesar disso, um compromisso financeiro de longo prazo como esse exige muito planejamento para garantir que a saúde financeira da família não seja prejudicada”, explica a economista-chefe do SPC Brasil, Marcela Kawauti.

Realizar o sonho de cursar uma faculdade foi o que levou Igor Carter, estudante de jornalismo, a procurar pelo Fundo de Financiamento Estudantil (Fies). “Nós que recebemos um salário mínimo, não conseguimos pagar uma faculdade no valor integral. Quando consegui a nota do Enem, procurei uma faculdade que conseguisse pagar, porque não consegui o Fies no primeiro semestre. Após o segundo período, consegui 70% de financiamento”, conta o jovem que pretende concluir os estudos no final deste ano.

Falta de planejamento

Embora a pesquisa revele que 71% dos brasileiros que realizaram algum financiamento no último ano tenham analisado as tarifas e os juros cobrados na hora de contratar o serviço, 26% não chegaram a estudar os custos— sendo que 14% reconhecem só ter avaliado se a parcela a ser paga caberia no orçamento. Antes de decidir pelo financiamento, 78% dos consumidores afirmam ter verificado a real possibilidade de quitar as prestações ao longo de todo o período, enquanto 16% não avaliaram.

Analisar as taxas de juros foi uma das cautelas tomadas pela professora de inglês Lígia Gomes quando buscou um banco para financiar a casa própria, por meio do programa “Minha Casa, Minha Vida”. “Os atrasos foram por parte deles, desde a documentação para começar a construção, até a entrega da casa pronta. Apesar disso, vou conseguir concluir os pagamentos no período esperado. E, embora as taxas e juros sejam grandes, optamos em fazer mesmo assim, por não possuir o valor total do imóvel”, conta.

Três dicas

De acordo com Marcela, a primeira preocupação do brasileiro costuma ser se a parcela cabe no seu orçamento e, com isso, esquece uma pergunta básica. ‘Eu realmente preciso tomar um empréstimo para comprar esse bem?’. “Esse precisa ser o primeiro passo. Por exemplo, se você vai comprar um carro somente porque quer, mas é possível adiar essa compra para tentar comprar à vista, o financiamento não é necessário”. Segundo a economista, esperar pode trazer vantagens como um bom desconto na hora da compra à vista, além do rendimento de juros sobre o valor poupado no banco.

“Se a resposta para pergunta for sim, é preciso saber se as parcelas cabem no orçamento. Isso não significa chegar ao limite. Muita gente acredita que terminar o mês no zero a zero está tudo bem, mas não. É importante pagar a parcela e juntar um dinheirinho também. Porque se a pessoa tiver um imprevisto, ela não vai conseguir pagar e terá que fazer uma nova dívida, seja no cartão de crédito ou cheque especial”, alerta.

Se o empréstimo é necessário, a terceira dica é buscar a melhor forma de isso acontecer. Taxas de juros e multas embutidas mudam bastante de acordo com o lugar. Também é possível fazer uma simulação de empréstimo pessoal. No site do Serasa Consumidor, está disponível um simulador de crédito e empréstimo. Existem opções de crédito para diversos perfis, inclusive para negativado.